Testen Sie die kostenlose real-time Demo NanoTrader Full.

Sie sind hier

ATR-Level. Die Verwendung der Average True Range

Ein praktisches Hilfsmittel für das Einzeichnen von Linien zur besseren Orientierung in Intraday-Charts für Währungskurse ist die Average True Range. Die so genannte ATR basiert auf den klassischen Durchschnitten. Wir wollen diesen ungewöhnlichen Indikator in Kombination mit den bereits in einem vorigen Artikel vorgestellten Pivot-Linien betrachten und Ihnen damit ein nützliches Hilfsmittel an die Hand geben, um an den Forex-Märkten den Überblick zu behalten.

Wer sich zum ersten Mal mit einem Chartanalyse-Programm aus- einandersetzt, wird zunächst von der Vielzahlt und Vielfalt der angebotenen Instrumente erschlagen. Bis dann aus einem Ein- steiger ein erfahrener Börsianer wird, können Jahre vergehen. Dabei wird geübt, Fehler werden gemacht, Fehler werden verbessert – und das alles kostet Geld. Die vielen Bücher, die auf dem Weg dorthin gelesen werden, sind reich an Information und dennoch nur Theorie. Alles, was an der Börse zählt, ist die praktische Erfah- rung. So natürlich auch im Fall der Average True Range, die wir Ihnen zunächst erklären und dann mit Pivot-Linien kombinieren. Natürlich können wir nicht die Erfahrung bringen, aber vielleicht dabei helfen, den langen Weg zum erfahrenen Börsianer ein wenig abzukürzen...

Die Ursprünge: Der Commodity-Markt

Auf den ersten Blick ist der Average True Range-Indikator weder zur Generierung von Signalen noch zur Bestätigung einer bestimmten Marktrichtung geeignet. Es braucht einen zweiten Blick, um den Wert dieses außergewöhnlichen Tools erkennen zu können.

Entwickelt wurde die ATR aufgrund der außerordentlichen Kursbe- wegungen in den Rohstoffmärkten der siebziger Jahre. Sie gibt, wie die Pivot-Linien auch, Hinweise darauf, wo der Markt sich gerade befindet. Grundsätzlich ist sie ein Tool zur Einschätzung der gerade existierenden Volatiliät und kann deshalb auch zur Risikokontrolle benutzt werden.

Die Average True Range ist der Gleitende Durchschnitt des True- Range-Indikators, der 1978 von J. Welles Wilder entwickelt wurde. Er sollte ursprünglich den „Limit“-Bewegungen an den Roh- stoffmärkten Rechnung tragen. Was aber sind „Limit“-Bewegungen? Das sind Tage, an denen wegen eines großen Kurssprungs kein Han- del stattfindet. Der Hintergrund: Jeder an den Commodity-Börsen gehandelte Rohstoff darf pro Tag nur eine bestimmte Maximal- bewegung nach oben (limit-up) oder nach unten (limit-down) machen. Wird diese überschritten, wird der Handel bis zum nächsten Tag ausgesetzt.

Am darauf folgenden Tag wird der Handel dann wieder aufgenommen. Kommt es erneut zu einer Limit-Bewegung, gibt es wieder keinen Umsatz an diesem Tag. Nehmen wir zum Beispiel Weizen.

Hier kann ein Sturm für den Verlust von einem Großteil der Jahres- ernte sorgen. Der Markt würde in so einem Fall über Nacht mit ei- nem Aufwärts-Limit eröffnen, eventuell sogar mehrere Tage am Stück. Kommt dies vor, gibt es weder einen Höchst- noch einen Tiefst- kurs, sondern lediglich einen einzigen Kurs am Tag. Die Volatilität, also die Schwankungsintensität der Kurse ist bei einem derartigen Szenario also extrem hoch, Trader sind manchmal tagelang gefangen in ihren Positionen.

Eine Erfahrung mit dem Broker WH SelfInvest:

Eins muss man ihnen lassen, der Kundensupport (auch für "NochnichtKunden") ist in der Tat sehr überzeugend, wie auch oft in Foren erwähnt wird. - Ethan

Laden Sie die preisgekrönte Demo herunter.

Grundlagen

True Range Um eine derartig angestiegene Volatilität zu reflektieren, suchte Wilder nach einem Weg, diese Bewegungen einzufangen. Die herkömmliche Volatilitäts-Formel, die aufgrund der täglichen Hochund Tief-Kurse Berechnungen anstellt, würde in diesem Fall fehlerhafte Ergebnisse anzeigen, denn sie berücksichtigt nicht die Kurslücken, die zwischen den Tagen bestehen, und mit nur einem festgestellten Kurs war ohnehin keine Berechnung möglich. Wilder ging einen anderen Weg und fand mit der True Range eine Möglichkeit, in allen Szenarien realistische Werte zu berechnen.

Berechnung der ATR

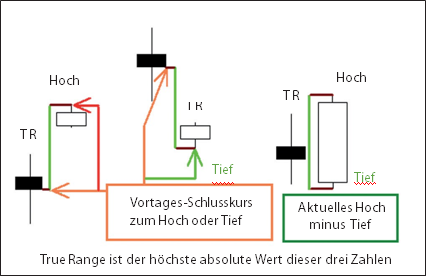

Wie genau berechnen sich also nun diese True Range und der ATR-Indikator? Dazu ein Beispiel: Nehmen wir also an, ein Handelsinstrument hat am Vortag bei 50,00 Punkten geschlossen. Am heutigen Tag registriert man folgende Kurse: Hoch 53,00; Tief 50,50; Schlusskurs 52,50 Punkte. Nun werden die drei nachfolgenden Berechnungen angestellt.

- Aktuelles Hoch (53,00) - aktuelles Tief (50,50) = 2,50

- Aktuelles Hoch (53,00) - Vortages-Schluss (50,00) = 3,00

- Aktuelles Tief (50,50) - Vortages-Schluss (50,00) = 0,50

Die True Range ist nun der höchste absolute Wert dieser drei Berechnungen, in diesem Fall also 3,00. Bei negativen Zahlen werden die Vorzeichen einfach weggelassen, die höchste Zahl ist immer das Ergebnis. In Bild 1 können SIe die drei Berechnungsformeln anhand von Candlestick-Charts nochmals grafisch nachvollziehen. Im konkreten Einsatz bildet man nun aus diesen Werten einen Durchschnitt und kommt damit zu dem ATR-Indikator (Average True Range). Dieser Gleitende Durchschnitt wird nun mittels der ATR-Levels zur Berechnung von weiteren Widerstands- und Unterstützungslinien im Intraday-Bereich verwendet (neben denen, die bereits durch die Pivot-Linien vorgegeben sind).

Bild 1: Die Berechnung der Average True Range.

Average True Range – der Indikator

Bevor wir uns nun diesen ATR-Levels zuwenden, wollen wir zunächst einen Blick auf die normale Anwendung des ATR-Indikators werfen. In Bild 2 im unteren Chartabschnitt ist der normale ATRIndikator zu sehen. In diesem Euro-Tageschart kann man erkennen, dass niedrige Stände des Indikators normalerweise vor dem Beginn einer größeren Bewegung angezeigt werden, hohe Werte erreicht er in der Regel, wenn eine große Bewegung vor ihrem Ende steht. Natürlich stellt sich auch hier die Frage, was ist eigentlich hoch oder niedrig, und deshalb kann dieser Indikator auch nur eine Hilfestellung sein. Doch gerade im Intraday-Bereich kann er gute Hinweise geben. Das gilt vor allem beim Setzen von Stopps (wenn der ATR eine durchschnittliche Bewegung von 5 Ticks pro Stunde anzeigt, sollte der Stopp größer als diese 5 Ticks gewählt werden, um ein zufälliges Ausstoppen zu vermeiden) sowie zur Erkennung möglicher Unterstützungs- und Widerstandslinien.

Eine Erfahrung mit dem Broker WH SelfInvest...

„Für mich und einige Sitznachbarn der beste Vortrag, den wir in Bezug auf Handelssysteme, Indikatoren usw. bisher gehört hatten.“ - W.X.

Kostenlos registrieren für inspirierende Trading-Webinare.

ATR-Level-Konstruktion

Diese Linien im Intraday-Bereich werden anhand eines Indikators berechnet, den der russische Trader Mike Ischenko entwickelt hat. Er nannte diesen Indikator ATR-Level. Ähnlich wie bei Pivot-Linien werden sie in den Charts als Unterstützungs- und Widerstandslinien eingezeichnet. Aber wie bereits vorher erwähnt: Ein Indikator allein ist wenig effektiv. Wenn man die ATR-Levels zum Beispiel mit den Pivot-Linien kombiniert, sind manche Linien sogar doppelt aussagekräftig.

Bild 2: Berechnungsbeispiel der True Range. Der Euro und der US-Dollar als Tageschart und der dazugehörige ATR-Indikator. Hohe Stände deuten auf ein Ende der Bewegung, niedrige auf einen Beginn, allerdings ohne Richtungshinweis.

Beispiel: 15-Minuten-Chart

In Bild 3 sieht man, dass sich knapp beim oberen Widerstand 1 (gestrichelte Linie) des Pivot-Indikators auch der ATR-Widerstand (durchgezogene Linie) befindet. Das Gleiche gilt unten an der Pivot-Unterstützung 1, die ebenfalls in Nähe des ATR-Levels liegt. Werden solche Linien markant gebrochen, geht es oftmals weiter bis zur nächsten Linie. Beim ersten Antesten dieser Linien kommt es häufig zu Gegenbewegungen, wie man es auch in Bild 3 an beiden Widerstandslinien erkennen kann. Pivot-Linien und ATR-Levels befinden sich nicht immer auf gleichem Niveau, sie können durchaus markant voneinander abweichen. Im praktischen Forexhandel sollte der Blick am Tag auf einen solchen Chart gerichtetsein, am besten ohne dass noch weitere Linien eingezeichnet sind. Befindet sich der Kurs unterhalb des Pivots an einer Unterstützungslinie, sollte man nach Long-Signalen Ausschau halten. Befindet sich der Kurs um den Pivot herum, wartet man am besten ab und beobachtet den Kurs weiter. Steht der Wert am Widerstand, hält man dagegen Ausschau nach Short-Signalen. Quelle: Traders Magazine.

ATRs und Pivots bei Wirtschaftszahlen. Bei neuen Wirtschaftzahlen dienen nur Extrem-ATR-Levels als mögliche Haltelinien. Einmal durchschlagen, wird aus der ehemaligen Unterstützung eine Widerstandslinie.

Bild 3. ATR-Levels und Pivot-Linien. Die Kombination der ATR-Levels mit den Pivot-Linien zeigt oft, dass sich die Linien an gleicher Stelle summieren.

Beispiel: Wirtschaftszahlen

Ein weiteres Beispiel für die Anwendung von ATR-Level und PivotLinien sehen Sie in Bild 4. Der Chart zeigt den Verlauf des Euro in US-Dollar am 9.3.2007. Dieser Tag war kein normaler Handelstag, denn um 14.30 Uhr wurden die Arbeitsmarktdaten für die Vereinigten Staaten veröffentlicht. Solche Termine sind immer gut für Überraschungen an den Märkten.

Nach der Bekanntgabe solcher Zahlen kommt es oft zu sehr starken Reaktionen in die eine oder andere Richtung, die Märkte werden stark volatil. Selbst ausgeklügelte Handelssysteme haben in solchen Situationen Probleme, manche erfahrene Marktteilnehmer raten davon ab, in einem solchen Umfeld überhaupt positioniert zu sein. Viele Marktteilnehmer werden auf dem falschen Fuß erwischt, ausgestoppt und alle möglichen Indikatoren zeigen fehlerhafte Signale an. Also sollte man an solchen Tagen erst handeln, wenn sich der Rauch verzogen hat.

Links sieht man als senkrechten Balken den Zeitpunkt, ab dem diese Linien gelten. Dick markiert als waagerechte Linien sind die ATR-Levels dieses Tages. Nach Tagesbeginn stieg der Euro über den Pivot bis zum ersten ATR-Widerstand bei 1,3156 Punkten.

Nach diesem Test konnte man einen Rückgang bis zum Pivot und einen erneuten Anstieg bis zum ATR-Level, dem Widerstand bei 1,3156 um14.31 Uhr beobachten. Zu diesem Zeitpunkt wurden die Arbeitsmarktdaten in den USA veröffentlicht. In diesem Moment wird der US-Dollar stark und beginnt gegen den Euro zu steigen. Sie sehen, wie massiv es für den Euro in diesem Augenblick in nur einem Balken nach unten ging. Die erste ATR-Unterstützung sowie die dort ebenfalls liegende Pivotunterstützung werden in einem Rutsch durchschlagen. Bis auf einmal die zweite ATR-Level-Unterstützung auftaucht.Dort stoppt die Abwärtsbewegung. Die Linie wird zweimal getestet und es gibt eine Gegenbewegung von 30 Pips. Was wird nun wohl passieren? Aus der ehemaligen Unterstützung durch das ATR-Level wird Widerstand. Am inneren ATR-Level hält der Euro und oszilliert bis zum Handelsende dort.

Bild 4. ATRs und Pivots bei Wirtschaftszahlen. Bei neuen Wirtschaftzahlen dienen nur Extrem-ATR-Levels als mögliche Haltelinien. Einmal durchschlagen, wird aus der ehemaligen Unterstützung eine Widerstandslinie.

Bei neuen Zahlen nicht nur auf Indikatoren achten

Man kann anhand dieser Zusammenhänge deutlich erkennen: Es gibt mehr als nur einfach Indikatoren und Trendlinien. Nicht nur zu Handelsbeginn sollte man als erstes einen Blick auf den Kursverlauf mit eingeblendeten Pivots und ATR-Levels werfen. Wenn große Bewegungen entstehen, speziell nach der Veröffentlichung von wichtigen Wirtschaftsdaten, kann man davon ausgehen, dass die meisten Indikatoren nicht funktionieren und Fehlsignale geben werden. Dort kommt es sehr oft zu starken Ausschlägen mit heftigen Gegenbewegungen. Weil gerade an den Devisenmärkten relativ häufig solche Bewegungen vorkommen können, sind eingeblendete Pivot-Linien und ATR-Levels durchaus sehr hilfreich.